Bologna, 16 gennaio 2024 – Marca Fresh 2024, giunto alla sua quarta edizione, registra un record di aziende partecipanti: + 30% in più rispetto all’anno precedente. Una conferma che il format sia in grado di guardare al mondo dei freschissimi in maniera concreta, per agevolare l’incontro tra chi produce e chi distribuisce ponendo alla base le esigenze e le evoluzioni del consumo alimentare.

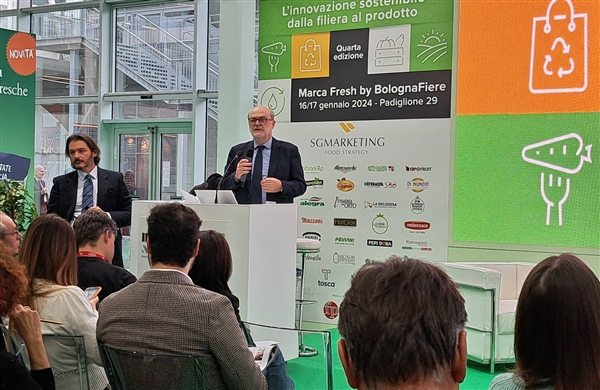

Nell’ambito della prima giornata, il convegno augurale di Marca Fresh organizzato da SGMARKETING, dal titolo “Ortofrutta: i nuovi paradigmi di acquisto e consumo”, ad introdurlo Claudio Scalise, Managing Partner della società, che ringrazia da subito la Fiera, i partecipanti, i relatori ed i partner organizzativi.

Scalise descrive poi lo scenario preoccupante dell’ortofrutta italiana di fronte a problemi produttivi, alla necessità di importare da parte della grande distribuzione, rinunciando quindi all’origine Italia, ed a problemi di prezzi alti legati all’inflazione che riducono ulteriormente i consumi.

“Oltre ad un ridimensionamento dei volumi complessivi, abbiamo assistito, secondo i dati The House Ambrosetti per Marca, ad un aumento della fascia low cost dell’offerta e ad un leggero ridimensionamento anche per la fascia premium della MDD. Una modifica nei comportamenti d’acquisto decisa, che ci ha portato a fare alcune considerazioni che verranno sviluppate nell’incontro di questa mattina” conclude Claudio Scalise prima di dare la parola al direttore SGMARKETING, Salvo Garipoli.

Alla luce del contesto di mercato globale, che vede un’inflazione del settore alimentare a novembre pari al 5,9% (*), l’analisi, presentata da Salvo Garipoli, Direttore SGMARKETING, si è posta l’obiettivo di indagare il vissuto del consumatore, le abitudini di acquisti, i trend e i nuovi stili di consumo per individuare i fattori di innesco utili a sostenere e valorizzare la categoria. La ricerca consumer è stata condotta su 1.000 responsabili acquisto e consumatori di frutta e verdura rappresentativi della popolazione nazionale.

Di fronte a dinamiche regressive sul fronte degli acquisti che inevitabilmente hanno un riflesso diretto su tutta la filiera ortofrutticola, si rende necessario un approfondimento delle dinamiche di acquisto e consumo. Vissuto, comportamento e sistema di valori del consumatore diventano chiavi esperienziali utili a comprendere ed a affrontare al meglio il contesto attuale per trovare soluzioni condivise e sostenibili tra il mondo produttivo e quello distributivo.

Frutta & Verdura fresche godono di un vissuto positivo, sono alla base dell’alimentazione poiché hanno la frequenza di consumo settimanale le più alte. Siamo di fronte ad un consumo abituale e consolidato: frutta fresca 5,6 volte alla settimana, Verdure fresche 5,1, Frutta secca 2,4 e Legumi secchi 2,0.

In tale contesto, la categoria conferma il proprio ruolo di attrazione e di distintività per i Retailer, anche in considerazione del fatto che la GDO rappresenta il luogo di acquisto preferenziale fronte consumatori.

In effetti i luoghi di acquisto principali e secondari sono i punti vendita della GDO, il 60% per i principali, 82% cumulati. Il canale tradizionale raggiunge un totale di 57%, il produttore diretto 26% e l’on-line 4%. Il consumo è prettamente a casa (94%), seguito dall’ufficio (24%)

Le motivazioni principali che ne elevano il percepito sono da ricercare nella doppia valenza riconosciuta alla categoria in relazione al benessere e al gusto. In pratica, l’ortofrutta fresca piace perché “è salutare” (per il 77% del campione) ed “è un piacere gustarla” (per il 44% del campione), due elementi rilevanti in rapporto al consumo alimentare.

A guidarne gli acquisti: la stagionalità, l’origine italiana e l’aspetto del prodotto assieme al prezzo.

Il consumo di frutta e verdura evolve con i nuovi stili di vita che vedono consolidarsi la destrutturazione dei pasti. Questo ha un’incidenza sull’aumentare del numero di luoghi di acquisto e fruizione della categoria, in particolare emerge anche il ruolo dei canali del fuori casa. Il 71% del campione acquista cibo almeno una volta alla settimana presso canali della ristorazione e, nel 54% dei casi, è presente la Verdura nella pietanza, nel 35% è presente frutta. Una parte di questi acquisti è cibo da asporto quindi verrà consumato in grande parte a casa oppure in ufficio. Dalla ricerca emerge che il consumo di “frutta” è di circa 45 volte al mese e altrettanto di “verdura”; il 10% di essi sono provenienti da locali della ristorazione.

DALL'ANALISI EMERGONO 3 PROFILI DI CONSUMATORI

1) In primis, l’”Essenziale”, che con il 44%, rappresenta la pancia del mercato. Siamo di fronte ad un consumatore che privilegia il consumo di ortofrutta sfusa, ed il cui acquisto è guidato in maniera prioritaria dalla stagionalità, dall’origine, dall’aspetto e con la variabile prezzo che riveste un ruolo maggiormente importante rispetto alla media. Il canale di acquisto preferenziale è quello della GDO e il consumo è prettamente domestico.

2) Il secondo cluster, che pesa per il 30%, ci presenta un consumatore “Responsabile”, che privilegia la possibilità di selezionare il prodotto sulla base delle proprie esigenze (ortofrutta I gamma sfusa), con un' attenzione spiccata alla stagionalità e alla provenienza, e che fa del territorio e del localismo variabili elettive. Diversifica i luoghi di acquisto e frequenta maggiormente il canale tradizionale, fruttivendoli e mercati rionali. L’età è superiore ai 55 anni.

3) L’ultimo cluster, 26%, è rappresentato dal profilo “Innovativo” poiché più dinamico e contemporaneo nelle scelte, aperto anche ai prodotti a valore aggiunto come la “IV e V gamma”. Acquista in GDO e in maniera più consistente nei canali online. Ha un’età compresa tra i 18 e i 35 anni, con una quota di uomini mediamente più alta. Per questi consumatori l’attenzione al valore della sostenibilità è maggiore, mentre relativo appare il ruolo del prezzo. Il consumo fuori casa è superiore alla media.

Per sostenere profittevolmente la categoria ed i consumi risulta strategicamente rilevante per produzione e distribuzione riuscire ad intercettare, attraverso azioni di promo-comunicazione e scelte assortimentali oculate, le esigenze di questi tre buyer personas individuati.

La tavola rotonda GDO presieduta da tre qualificati manager della GDO ha affrontato queste tematiche individuando i fattori di innesco e le strategie utili alla sfida del mercato contemporaneo.

Alla domanda di Garipoli: “una parola per descrivere la priorità per sostenere l’ortofrutta” i partecipanti alla tavola rotonda hanno risposto:

• Claudio Mazzini - Responsabile Commerciale Settore Freschissimi presso Coop Italia, gioca sulle iniziali IA, per identificare “Innovazione & Agregazione”, due parole fondamentali per poter immaginare il reparto ortofrutta del futuro prossimo.

• Carmelo Carriero - Responsabile Freschissimi MDD presso Crai, punta sulla qualità vera e costante per creare un legame di fiducia con il consumatore: il negozio Crai diventa così punto di riferimento per la comunità locale.

• Michele Sabatini - Responsabile Acquisti Deperibili presso Magazzini Gabrielli, la fiducia tra l’insegna e il cliente è l’elemento centrale per riuscire ad affrontare al meglio la sfida del mercato. La formazione del personale diventa prioritaria per raggiungere questo intento.

(*) fonte: Rapporto Coop da dati Istat. Inflazione alimentare: prezzi al consumo prodotti alimentari e bevande analcoliche in Italia, base annua cumulativa, novembre 2023.

SCARICA QUI L'ABSTRACT DELL' INDAGINE